ここ数年、アメリカの金利上昇によって、米国債券ETFが注目されています。

買い時を探っている方も多いのではないでしょうか。

私も債券ETFのEDV(超長期米国債ETF)を保有しています。

ここ半年で少しずつ購入してきました。

今回は、こういった方向けに、今回は米国債券ETFについて書いていきます!

本記事では「債券と債券ETFの違い」「米国債券ETFが今注目されている理由」「人気のEDVとTLTの比較」を紹介します。

※2024年に受け取った配当金額を最後に追記しました。

ぜひ最後までお読みください。

債券と債券ETF

まずこんな疑問が湧くかもしれません。

債券は、国などが、投資家からお金を借り入れるために発行する有価証券のことです。

満期日に利子と元本がもらえるため、購入時には投資利益と運用期間がわかります。

※発行者が倒産などで元本の返済及び利払いができなくなるリスクはありますので絶対ではありません。

対して、債券ETFは、残存期間が近しい債券を集めて一つの商品にしています。

個別に選んで買わなくても一括で投資ができるわけですね。

ただし、ETFですので、債権そのものを購入する場合とは、特徴は異なります。

| 特徴 | 個別債券 | 債券ETF |

| 元本保証 | あり(途中売却の場合はなし) | なし |

| 満期 | あり | なし |

| 利益 | 固定 | 変動 |

| 複数銘柄への分散 | なし | あり |

| 積立設定 | 不可 | 可能 |

予め利益と運用期間が分かっている個別債権に対して、

債券ETFは元本保証も満期もありません。

裏を返せば、他のETFと同様、

購入・売却のタイミングや積立をフレキシブルに行うことができます。

また、複数の銘柄から構成されており分散がきいていることも個別債権にはない特徴です。

つまり、債券ETFは初心者でも気軽に購入しやすいです。

実際に、私もこういった理由もあって個別債権ではなく債券ETFを購入しています。

近年、米国債券ETFが注目を集めている理由

特にここ1年くらい、SNSで米国債券ETFについて紹介されているのをみる回数が増えていると感じています。それはつまり、「今が買い」と考える人が多いということです。

理由は2つ考えられます。

理由1 米国金利が下がっていくことが予想されている

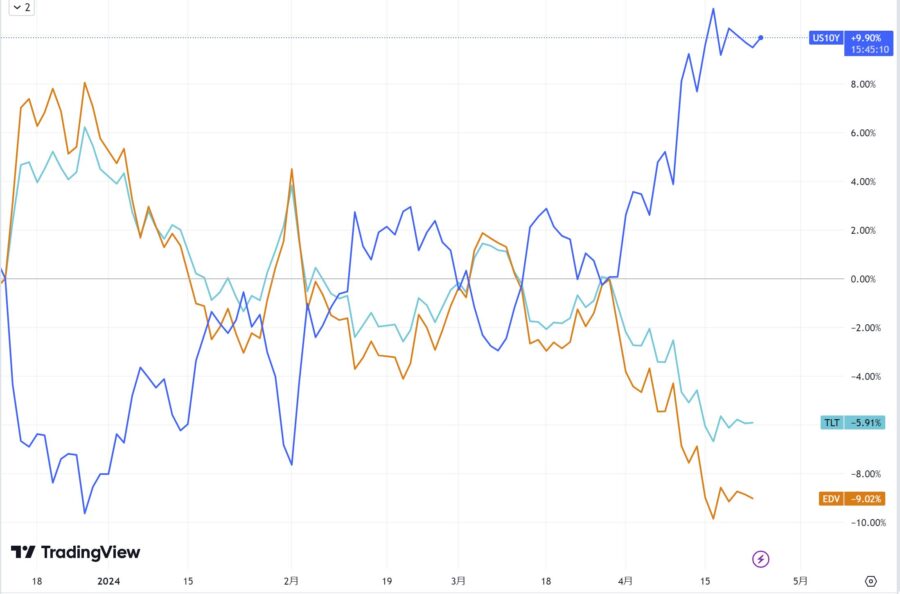

以下、米国債利回り10年と債券ETF(EDV・TLT)のチャートです。

※オレンジ:EDV 水色:TLT 青:米国債券利回り

金利と債券は逆相関の関係にあります。

このため上記チャートのように、

金利が上がれば債券ETFは下落し、金利が下がれば債券ETFは上昇します。

そして現在、米国の政策金利は昨年7月の利上げを最後に5.5%で据え置かれており、今後利下げへ転じることが見込まれています。

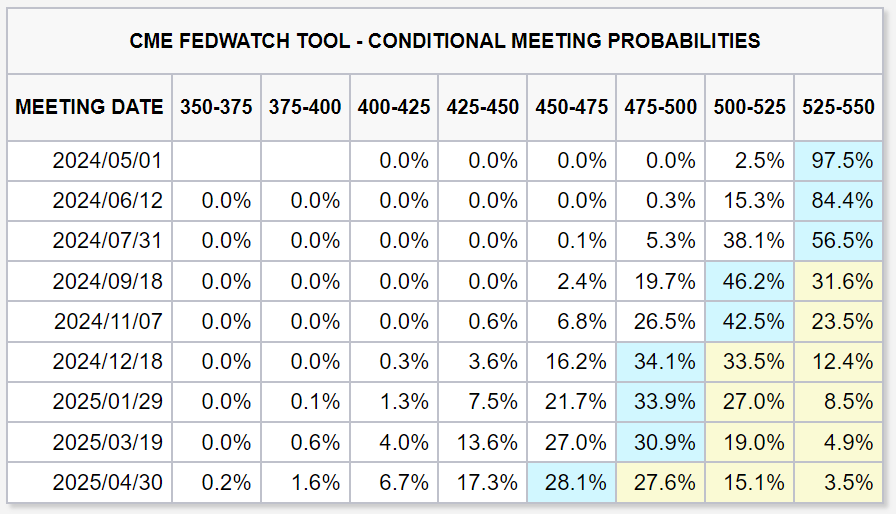

以下、fedwatch toolより本日4/22時点の市場の利下げ予測です。

今年、2回の利下げが予測されています。※4/22時点

もちろん現時点の予測ですので、今年利下げがないことも可能性としてはあります。

実際に昨年末時点では2024年に6回の利下げが予想されていましたが、アメリカ経済が予想以上に強かったため、現在2回へ変わっています。

しかしセオリー通り今後利下げが行われると考えられているということは変わりません。

つまり、債券ETFは今後上昇することが見込める、ということになります。

理由2 個別債券より大きな利益を狙える可能性がある

前述したとおり、個別債券は予め利益が決められています。

対して、債券ETFは常に価格変動がある中で取引を行っていくため、投資タイミングによって利益が変わってきます。

そこで、大きな利益を狙える可能性があるのが超長期債ETFです。

債券は、満期までの期間が長いと金利変動の影響を受けやすいという特徴があります。

このため残存期間が長い国債を集めている超長期債ETFは、個別債券を購入するよりもボラティリティが非常に高いです。

今後利下げが見込まれる現状において、個別債券にはないボラティリティの高さが

注目を集めている理由の一つなのではないかと思います。

ポートフォリオに「守り」の要員として組み込まれることが多い債券ですが、

近年はアメリカの金利上昇に伴い、「攻め」の投資としても、債券ETFが注目されるようになっていると感じます。

債券ETFのメリットデメリット

債券ETFの3つのメリット

債券ETFを実際に保有してみて感じたメリットを紹介します。

1.資産の一部を債券に投資することで、リスクを分散できる

金利が上がると株価は下がる傾向にありますが、債券は上がります。

株と異なる動きをすることからリスク分散になります。

2.配当金がもらえる

私は今、50万円ほど投資していますが、

税抜きで3500円ほどの配当金を年4回受け取っています。

3.通常の債券よりも利益を狙える

債券よりボラティリティが高いので、値上がり益が期待できます。

債券ETFのデメリットは1つ

個人的に債券ETFのデメリットは1つです。

長期投資をした場合、株価指数よりもパフォーマンスが劣ります。

これは金利と逆相関する債券ETFなので、当然ですが、株価指数ほどの値上がりは期待できません。

以下、EDVが開始した2007年12月以降のチャートです。

このため、値上がり益を狙う場合は、今のように金利が上がっている時に買って、金利が下がったら売るというスタイルになります。

米国債券ETFのEDVとTLTを比較

米国債券ETFの中でも注目を集めているのが、超長期債ETFのEDVとTLTです。

早速、EDVとTLTを比較していきます。

以下の表は、ETF運営会社のバンガード公式サイトおよび、ブラックロック公式サイトにを参考に作成しました。

<2024年4月24日時点>

| 比較項目 | EDV | TLT |

|---|---|---|

| 名称 | 超長期米国債 ETF | iシェアーズ 米国国債 20年超 ETF |

| 運営 | バンガード | ブラックロック |

| ベンチマーク | ブルームバーグ米国債STRIPS均等額面インデックス | ICE米国国債20年超インデックス |

| 投資先 | 残存期間20-30年の米国ストリップス債 | 残存期間20年超の米国債 |

| 設定 | 2007年12月 | 2002年7月 |

| 銘柄数 | 80 | 43 |

| 経費率 | 0.06% | 0.15% |

| 直近分配利回り | 4.41% | 4.21% |

| 分配月 | 1月、4月、7月、10月 | 毎月 |

| 総資産残高 | 0.5兆円 | 6.9兆円 |

| 新NISA | 可能 | 不可 |

どちらか購入しようとしている場合、

選ぶ上で気になりそうな点をピックアップしてみます。

1.投資先(投資先米国債の残存期間)

投資先の残存期間をみると、EDVは20~30年、TLTは20年超とありますので、

残存期間が長めのEDVの方がボラティリティは高いです。

余談ですがボラティリティが高いといえば、長期債に3倍のレバレッジをかけたTMFというETFもあります。かなり攻めたETFなので今回は割愛しましたが、今のような金利が下がるとみられている時期には人気があります。

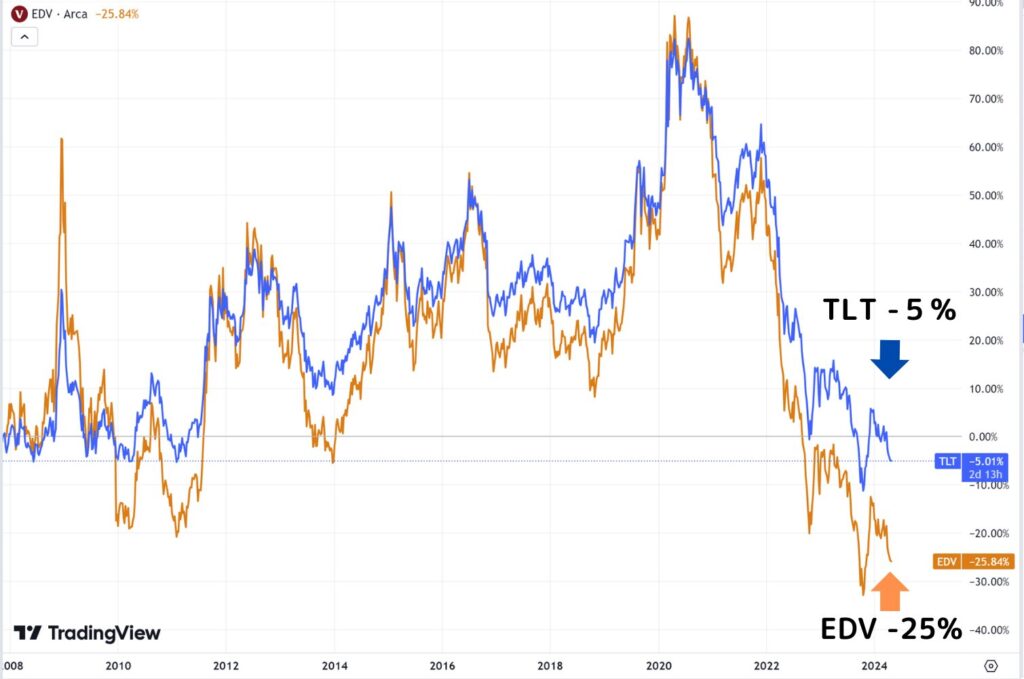

EDVが開始した2007年12月を0としてEDVとTLTのチャートを変化率で比較しました。

2007年12月を0とすると、EDVは-25%、TLTは-5%なので、

チャートにもEDVのボラティリティの高さがあらわれています。

2.新NISA

新NISAで投資したい場合は、迷わずEDVですね。

新NISAは毎月分配型の投資信託は不可のためTLTは除外されています。

3.分配金

分配利回りは、4/24時点で、EDVが4.41%、TLTが4.21%でした。

利回り値動きによっても変動しますし、あまり差はないと考えていいと思います。

毎月分配金がほしい場合はTLTですね。

EDVも分配金はありますが、1月、4月、7月、10月の年に4回となっています。

4.経費率

経費率はEDVが0.06%、TLTが0.15%です。

あまり気にならない程度の差かもしれませんが、経費率が低いのはEDVでした。

5.総資産残高

総資産残高はEDVが0.5兆円、TLTが6.9兆円でした。

総資産残高がある方が信用できる!と思う場合はTLTですね。

以上、EDVとTLTの比較でした。

2024年の配当金額の合計は

10月に年4回の配当金をもらい終わりました。

| 受取日 | 配当額(ここから税金引かれます) |

| 2024/01/04 | 4,399円 |

| 2024/04/08 | 4,906円 |

| 2024/07/05 | 5,296円 |

| 2024/10/07 | 4,776円 |

| 合計 | 19,377円 |

約50万円分保有していて、年間19,377円(税抜きだと16,000円くらい)の受け取りでした。

現状、なかなか金利が下がらず、今後ももしかしたら金利の横ばいが続くかもしれません。

なので、今のところ値上がり益ねらいというよりは、景気後退時の株へのリスクヘッジ+配当狙いの投資として保有しています。

米国のインフレ再燃がない限りは安心して保有できますし、配当金ももらえるので、比較的メンタルにいいです。

それでは今回の記事は以上となります!

最後までお読みいただきありがとうございました。

-

-

米国株の情報収集はこれ。米国株投資に役立つツールを5つ紹介します

続きを見る